Блог им. AntonStupin |Инверсия уже -0,65%

- 16 ноября 2022, 22:09

- |

🇺🇸 Инверсия кривой доходности

Глубина инверсии кривой доходности между 10-летними и 2-летними трежерями продолжает увеличиваться. Спред уже -0,65%. Официально — это рекорд на предоставленном графике, начиная с 90-х.

Происходит он потому, что доходность на 2-летние госбонды стоит на месте, а на 10-летние падает. Пока нет информации про выкуп облигаций со стороны ФРС, поэтому вопрос: растет спрос со стороны инвесторов? «Тихая Гавань» с уже неплохим уровнем доходности?

#US10Y #US02Y

Мой тг-канал: t.me/ComradeGann- комментировать

- ★2

- Комментарии ( 9 )

Блог им. AntonStupin |Планка по 10-летним трежерис пробита.

- 17 октября 2022, 14:09

- |

#STOCKS #US10Y

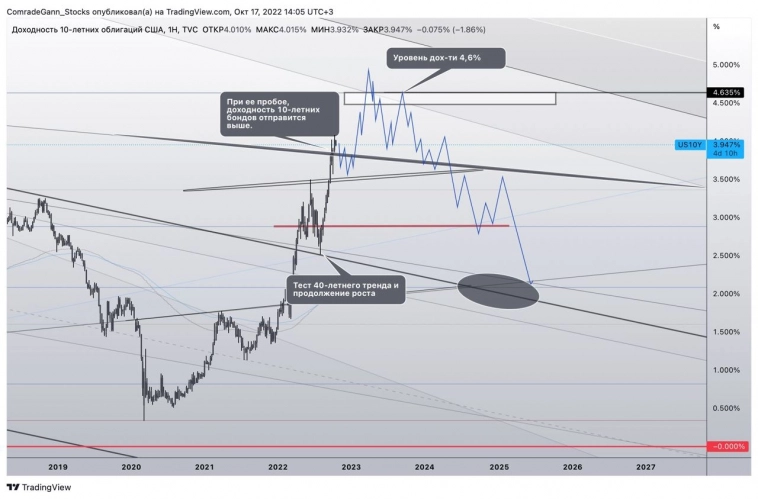

Планка по 10-летним трежерис пробита.

С момента последнего поста, показатель доходности 10-летних трежерис пробил трендовую Ганна на уровне 3,8%. По сути, это открывает путь для роста к показателям в диапазоне 4,5-4,6%.

В ноябре — выборы, и нужно показать хоть какой-то эффект от мер по борьбе с инфляцией. Эта главная задача. Ну вот что дальше? Предположим, что удалось как-то стабилизировать ситуацию с инфляцией (реально или манипулируя статистикой — уже другой вопрос) путем достижения таргета по ставке в районе 4,5%. Дальше пустить экономику в рецессию. И, спустя какое-то время, снова начать цикл снижения ставки и вывод экономики из рецессии? Текущие показатели ставки были в 2008 году, а значения в 4,5% в 2007. И ФРС хватило этого «запаса» в снижении ставки практически на 14 лет.

*Данный пост не является инвестиционной и торговой рекомендацией

Телеграмм канал: t.me/GTrading

#FOREX

#STOCKS

#CRYPTO

#BONDS

Блог им. AntonStupin |Доходности 10-летних трежерей уперлись в планку?

- 29 сентября 2022, 14:02

- |

#BONDS #US10Y

Доходности 10-летних трежерей уперлись в планку?

C момента предыдущего поста, 10-летние трежерис США достигли следующего выделенного уровня сопротивления (в моменте даже «кольнули» 4%!). С одной стороны, рынок прайсит объявленный потолок повышения ставки (~4,5%), но, с другой, определенные коррективы внес Банк Англии, который анонсировал новое экстренное QE (неограниченную скупку облигаций для стабилизации рынков).

Заявление Англии наталкивает на мысль: вот и «первый пошел!», а дальше и ФРС может переобуться аналогичным образом. Понятно, что этот шаг, в своем роде, подтверждение, что существующая закредитованность экономик не позволяет выжить без постоянного вливания денег.

Поэтому в моменте зальют денег, купят время, но, как и писали раньше, платить за это все равно придется.

Блог им. AntonStupin |Доходность 10-летних казначейских облигаций превысила 3.5% впервые с 2011 года.

- 20 сентября 2022, 16:30

- |

#BONDS #US10Y

Доходность 10-летних казначейских облигаций превысила 3.5% впервые с 2011 года.

10-летние трежерис США в августе протестировали пробитый 40-летний нисходящий тренд и возобновили рост. Действительно, доходность в 3,5% впервые достигнута с 2011 года. Интересная ситуация вырисовывается. Пробой глобального тренда, как и писал ранее, это смена действующей парадигмы экономической системы.

Было много предположений, что ФРС, для избежания рецессии, сменит свою риторику в отношении ДКП и вновь возобновит цикл снижения ставки для стимулирования экономики. Но, на данный момент, складывается впечатление, что приоритет — это борьба с инфляцией и дальнейшее ужесточение ДКП. Конкретику внесет завтрашний день. Рынок закладывает повышение ставки на 75 б.п, но важнее будет риторика ФРС в отношении дальнейшей политики. Понятно одно, что

( Читать дальше )

Блог им. AntonStupin |Инверсия продолжает свое погружение

- 10 августа 2022, 12:05

- |

#BONDS#US10Y#US02Y

Инверсия продолжает свое погружение.

Инверсия между 2-летними и 10-летними трежерис практически достигла значения -0,5%. Если смотреть на график (начиная с 1988 года), то текущая инверсия кривой доходности уже обогнала инверсию 2007 года (~ -0,22%) и инверсию 1989 года (~ -0,47%), и стремительно приближается к значениям инверсии 00-х.

Исторически «официальная» экономическая рецессия в США начиналась после того, как кривая доходности выходила из инвертированного вида. Поэтому, ждем дно и пристегиваемся 😊, т.к глубина текущей инверсии может показывать силу предстоящих обвалов на рынке.

К слову, техническая рецессия США уже зарегистрирована (техническая рецессия — это два поквартальных снижения ВВП, происходящие подряд).

Блог им. AntonStupin |Коррекция в доходности 10-летних трежерис.

- 15 июля 2022, 14:13

- |

#BONDS#US10Y

Коррекция в доходности 10-летних трежерис.

В посте про инверсию писал следующий тезис:

«К примеру, рынок (люди) ожидает ухудшение ситуации эмитента в ближайшем будущем (начало рецессии). Это провоцирует рост продаж коротких облигаций и покупку длинных (доходность длинных облигаций снижается медленнее во время кризиса).»

Что происходит сейчас? — Мы можем наблюдать некоторое снижение доходностей 10-летних госбондов. Мир активно заговорил о рецессии. Рынок уверен в ней. И то, что мы видим сейчас — это «классическое» поведение рынка. Рыночные игроки распродают 2-летние бонды и покупают 10-летние (с соответствующим поведением доходностей). Это можно интерпретировать как то, что рынок закладывает на ближайшие 1-2 года спад в экономике. Отсюда и возникает инверсия на кривой доходности.

Рецессия, в рамках экономической теории — это часть цикла. Если мы исходим из нее, то получается, что предстоящий кризис — циклический, с последующим переходом в следующий этап цикла (выход из кризиса и начало экономического роста).

( Читать дальше )

Блог им. AntonStupin |Спред между 2-летними и 10-летними гособлигациями США ушел в отрицательную зону. Кривая доходности вновь приняла инвертированный вид.

- 07 июля 2022, 17:34

- |

#BONDS#US10Y#US02Y

Спред между 2-летними и 10-летними гособлигациями США ушел в отрицательную зону. Кривая доходности вновь приняла инвертированный вид.

Ничего удивительного не происходит. Если взять за основу примеры инверсий кривых, которые происходили с 90х годов, то мы увидим, что 3 из 4 предыдущих инверсий оставались в отрицательный зоне достаточно продолжительный период времени. 4-я инверсия, в августе 2019 года, продлилась 4 дня, что, скорее, исключение из правил.

Поэтому, допускаю, что текущий уход спреда между 2-летними и 10-летними трежерис в отрицательную зону будет глубже и дольше предыдущего.

В последнее время можно наблюдать начало дискуссии относительно рецессии, ключевой вопрос которой «рецессия нам только предстоит или экономика уже в нее вошла?». Вопрос сложный, но не такой важный. Ведь, если обратиться к «учебнику», то рецессия наступает через 6-9 месяцев после инверсии кривой доходности. И наступает гарантированно, т.к данный показатель пока что осечек не давал.

( Читать дальше )

Блог им. AntonStupin |Доходность 10-летних трежерис ломает тренд.

- 06 мая 2022, 10:08

- |

#BONDS#US10Y

График можно часто увидеть на просторах интернета, но мысль действительно интересна:

Вы представьте, что 40 лет облигации двигались в одном нисходящем канале. 40 лет была определенная модель работы экономки, которая отражалась в таком характере движения. По сути, кредиты, через определённые циклы снижения и повышения (от границы до границы канала), становились только дешевле. А дешевый кредит — это катализатор роста экономики.

Сейчас же, тренд ломается. Что это значит? Изменение той системы, в которой мир существовал и функционировал уже 40 лет.

Это также отражается на фондовых рынках. Вчера перекрыли весь оптимизм, который последовал после выступления Пауэлла. Да, в моменте риторика была достаточно мягка, но понятно, что приоритет это не экономический рост, а борьба с инфляцией. И рынки начали трезветь.

Блог им. AntonStupin |Доходность 10-летних трежерис достигла 3%.

- 04 мая 2022, 14:08

- |

#BONDS#US10Y

UPDATE:

Доходность 10-летних трежерис достигла 3%.

За последний месяц доходности бондов продемонстрировали невероятно быстрый рост. Думаем, что такое движение цены отыгрывает ужесточение риторики ФРС в отношении монетарной политики.

Сегодня будет очередное собрание, где вновь повысят ключевую ставку. Но все ждут появление конкретики в отношении сокращения баланса ФРС. Ведь что у ФРС на балансе? Американские трежерис. Сокращение баланса — это продажа трежерис, которые они покупали на баланс в рамках программы QE. Продажа трежерей — это снижение их стоимости и, соотвественно, рост доходностей.

Опять же, доходность уже 3%! Этот факт продолжает давить на фондовый рынок. Альтернатива вложений в условиях приближающейся рецессии… Выглядит заманчиво.

Блог им. AntonStupin |#BONDS #US10Y Продолжается рост 10-летних трежерис.

- 27 января 2022, 13:09

- |

Вчера прошло очередное заседание ФРС по сворачиванию стимулов и повышению ключевой ставки.

Если кратко, то ФРС не отходит от своего плана: полное сворачивание программы QE планируется на март, после чего пойдет цикл повышения ключевой ставки и, вероятно, сокращение баланса. Рынок отреагировал неоднозначно и причина этому, скорее всего, неопределенность в сроках. По сути, сказали «да, будем, но не знаем когда… может и завтра..»

Техническая картина по 10-летним трежерям следующая: трендовая, которую выделял ранее, «не пускает» дох-ть выше. Но ее пробой скорее вопрос времени.

Исходя из перечисленного, могу сделать следующий вывод: рост доходности бондов и снижение фондового рынка (в особенности сектора технологий)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс